Part 1

全球各區(qū)域

放開后汽車銷量的變化

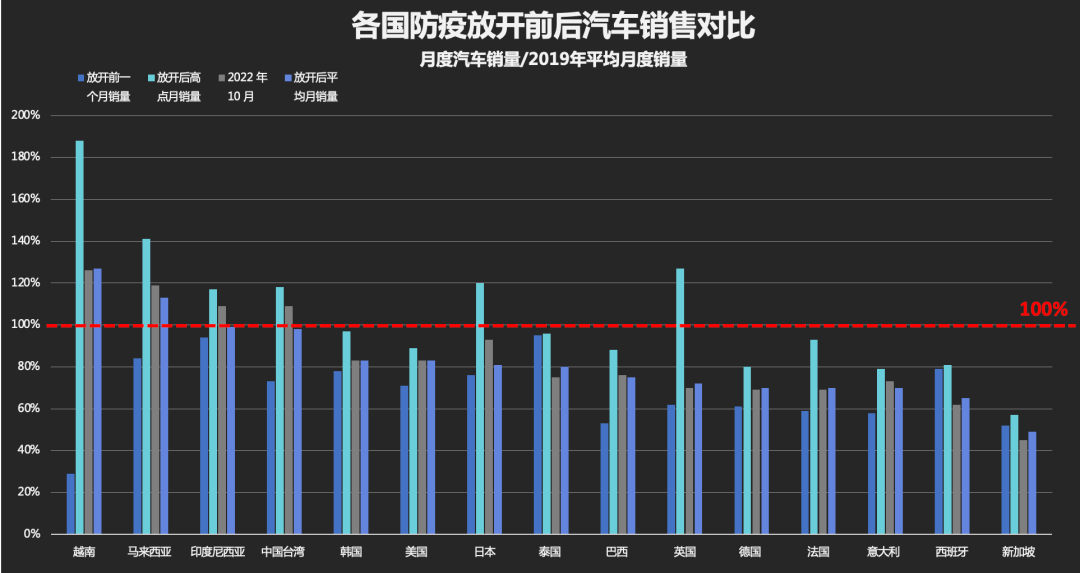

要預(yù)測(cè)國(guó)內(nèi)汽車市場(chǎng)的走向,可以先參考一下其他國(guó)家和地區(qū),防疫政策變化對(duì)汽車銷量的影響。看一下數(shù)據(jù)發(fā)現(xiàn),放開后, 并不是所有的汽車消費(fèi)市場(chǎng)都立刻復(fù)蘇,不同國(guó)家有所分化。

為了更好地研究政策變化帶來的影響, 我們用“防疫政策放開前后月銷量÷2019 年月平均銷量”來衡量汽車消費(fèi)復(fù)蘇情況——這樣處理,數(shù)據(jù)可以消除季節(jié)性影響,更具有可比性。

海外諸多國(guó)家和地區(qū)在放松防疫政策后,銷量復(fù)蘇的趨勢(shì)并不一致,大體可分為四類:

● 第一種 快速恢復(fù)類

這類地區(qū),主要是在人均汽車保有量相對(duì)較 低的發(fā)展中國(guó)家和地區(qū),包括越南、馬來西亞、印尼、中國(guó)臺(tái)灣,這些地區(qū)在防疫政策放開后汽車月均銷量快速恢復(fù)到 2019 年平均水平的 100%或者更高,也就是說這些地區(qū)的汽車銷售迎來了最好的時(shí)光。

● 第二種 部分恢復(fù)但未回到疫情前

在人均汽車保有量相對(duì)較高的發(fā)達(dá)國(guó)家,比如美國(guó)、日本、英國(guó)、德國(guó)、法國(guó)、意大利等防疫政策放開后,汽車消費(fèi)有所恢復(fù),但只是回到原來的70%-80%的水平,距離疫情前尚有差距。

這里的原因也包括,這些國(guó)家的汽車銷量原本比較高,當(dāng)前汽車供應(yīng)并不是很充足,而且通脹的高企也制約了消費(fèi)力。

● 第三種和第四種 沒有明顯恢復(fù)、以及沒有受到疫情明顯影響類

有一小部分市場(chǎng),比如西班牙、新加坡等地,沒有明顯修復(fù),主要原因是市場(chǎng)比較小;韓國(guó)是第四種,疫情管控較好,開放后又受益于本國(guó)汽車消費(fèi)政策刺激,因此放開前后的表現(xiàn)相對(duì)平穩(wěn)。

Part 2

國(guó)內(nèi)現(xiàn)狀分析&可能

那么國(guó)內(nèi)放開之后,會(huì)是上面四種情況的哪種呢?

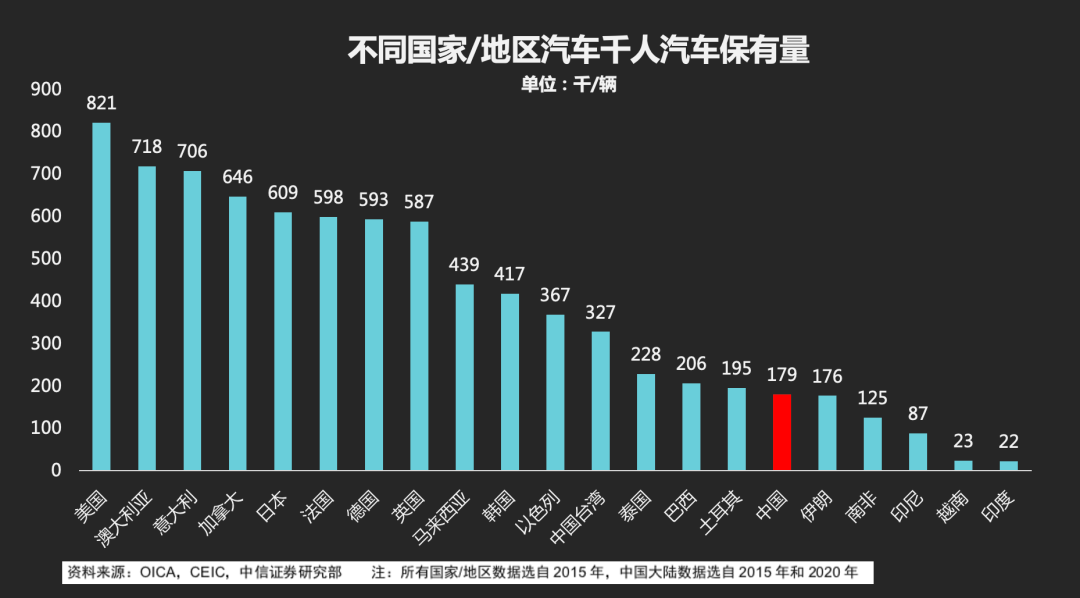

2019年,中國(guó)人均汽車擁有量約為0.179輛。相比美國(guó)的人均0.8輛,日本的0.6輛,我國(guó)的人均汽車保有量還是比較低的。換句話說,就是有比較大的發(fā)展空間,而且疫情對(duì)我們影響明顯,絕對(duì)不是第四種。

● 現(xiàn)狀

總體來說,國(guó)內(nèi)在疫情嚴(yán)重的地方,銷量同比明顯下降。比如今年8、9、10 月份,海南,新疆、東北等地,同比都不同程度明顯的下降,但在疫情得到控制的地區(qū),銷量是上揚(yáng)的,所以8、9月份市場(chǎng)的數(shù)據(jù)總體向好。但進(jìn)入10月份以后,同比下降的省份達(dá)到20個(gè)左右,這樣也把整個(gè)汽車銷售市場(chǎng)的金九銀十給打破了。

為了鼓勵(lì)汽車消費(fèi),2022年國(guó)家和地方政府,都出臺(tái)了很多鼓勵(lì)措施,這對(duì)漲幅功不可沒,最典型的是上海,年初的幾個(gè)月,需求幾乎停滯,但從近三個(gè)月的數(shù)據(jù)來看,需求并沒有消失,正在逐漸恢復(fù)。

● 短期影響

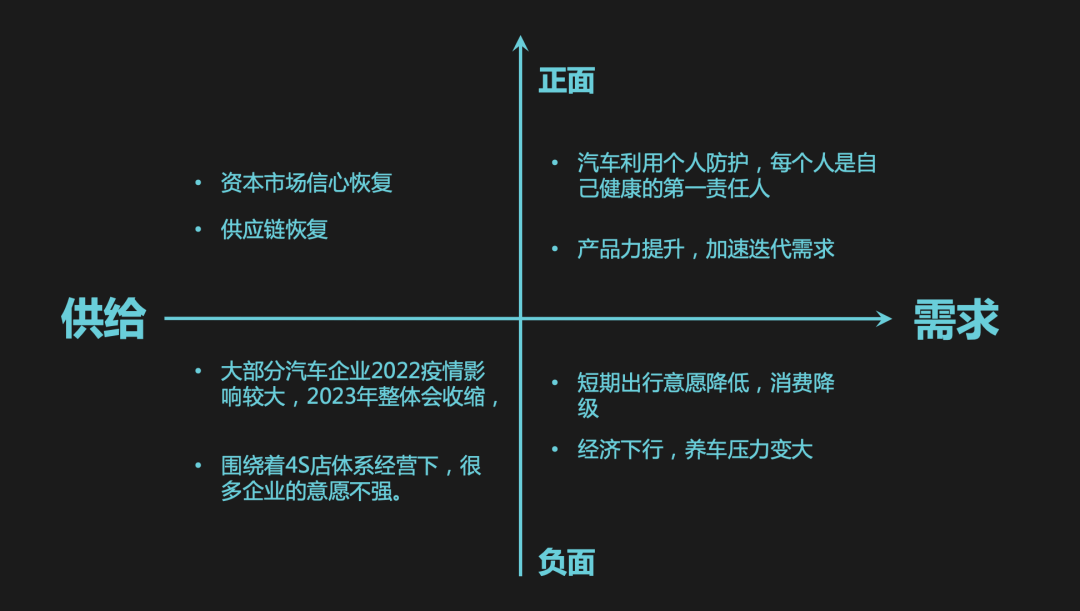

全面的放開之后,全國(guó)各地都會(huì)類似上海、福建等地,在政策的加持下迅速地恢復(fù)消費(fèi)嗎?我覺得短期內(nèi)可能并不會(huì),疫情的持續(xù)還是會(huì)抑制需求,主要有以下的原因:

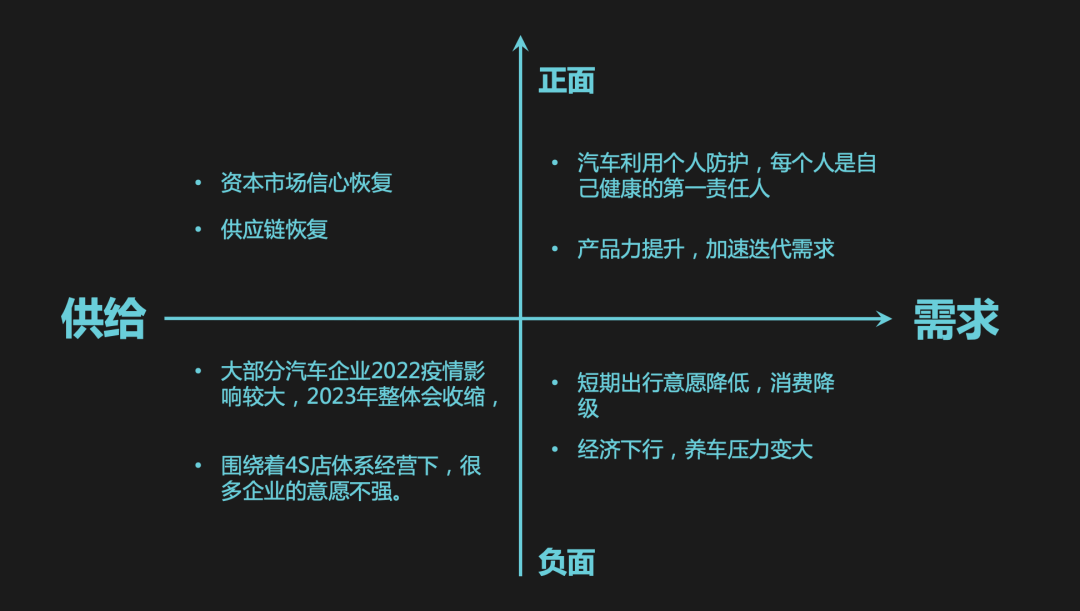

從需求端來看:

◎ 出行意愿

短期內(nèi),馬上過年了,會(huì)有較大規(guī)模的人口流動(dòng),最近的出行意愿是降低的:局部新冠疫情反復(fù)會(huì)帶來的不確定性,這也會(huì)降低大家的出行意愿,然后使得大家的需求都聚焦于通勤方面。這得等半年左右才能明朗

◎ 當(dāng)前經(jīng)濟(jì)壓力比較大的情況下,購(gòu)車和養(yǎng)車的負(fù)擔(dān)還比較大

受到疫情的經(jīng)濟(jì)影響,消費(fèi)意愿較低,消費(fèi)能力降級(jí),目前針對(duì)放開的政策,大部分人群還處于悲觀態(tài)度,部分中端或中下端家庭或個(gè)人正處于過渡期,短期內(nèi)的消費(fèi)能力還無法激發(fā)出來,而這部分人往往就是汽車的“首單”用戶

從供給端來看:

大部分汽車企業(yè)在2022年是相對(duì)比較難的,2023年整體收縮是可能的,特別是圍繞著4S店體系經(jīng)營(yíng)下,很多企業(yè)的意愿不強(qiáng)。在強(qiáng)者恒強(qiáng)的市場(chǎng)法則下,疫情會(huì)加速汽車行業(yè)優(yōu)勝劣汰。

● 長(zhǎng)期影響

但從長(zhǎng)期來看,疫情防控這個(gè)話題已經(jīng)圍繞生活三年,即將在挑戰(zhàn)中畫上句號(hào),整體來說從市場(chǎng)對(duì)汽車產(chǎn)生的影響肯定是正面的。

◎ 首先,在疫情中,從病毒的傳播,到疫情的管控,導(dǎo)致人們對(duì)汽車這種可以完全滿足點(diǎn)到點(diǎn)的,并掌握在自己手中的獨(dú)立移動(dòng)空間的需求態(tài)度,從以前的生活認(rèn)為“可有可無”,到現(xiàn)在即將成為“必須擁有”,大膽預(yù)測(cè)中國(guó)汽車的人均汽車擁有量,可能會(huì)逐步從0.2輛提升到0.30,主要的貢獻(xiàn)點(diǎn)應(yīng)該會(huì)表現(xiàn)在2-3級(jí)城市;

◎ 其次,受到疫情和國(guó)內(nèi)智能電動(dòng)車技術(shù)更新和產(chǎn)品力的快速提升,會(huì)加快車主的迭代需求,隨著消費(fèi)者生活回到正軌,飯碗不再搖搖欲墜,更新生活用品的需求會(huì)逐步提升;

◎ 最后,從供給端,也就是汽車企業(yè)及上下游供應(yīng)鏈端來看。

政策的放開,一定意義上增加了資本市場(chǎng)對(duì)汽車領(lǐng)域的信心,同時(shí),汽車企業(yè)原材料供給,研發(fā),制造,銷售,售后等慢慢恢復(fù)正常運(yùn)作,企業(yè)運(yùn)營(yíng)效率提高,運(yùn)營(yíng)成本降度(防控期間運(yùn)輸及人員流動(dòng)成本較高)

所以,長(zhǎng)期來講,我對(duì)國(guó)內(nèi)汽車行業(yè)充滿信心。

Part 3

對(duì)2023年的預(yù)測(cè)和展望

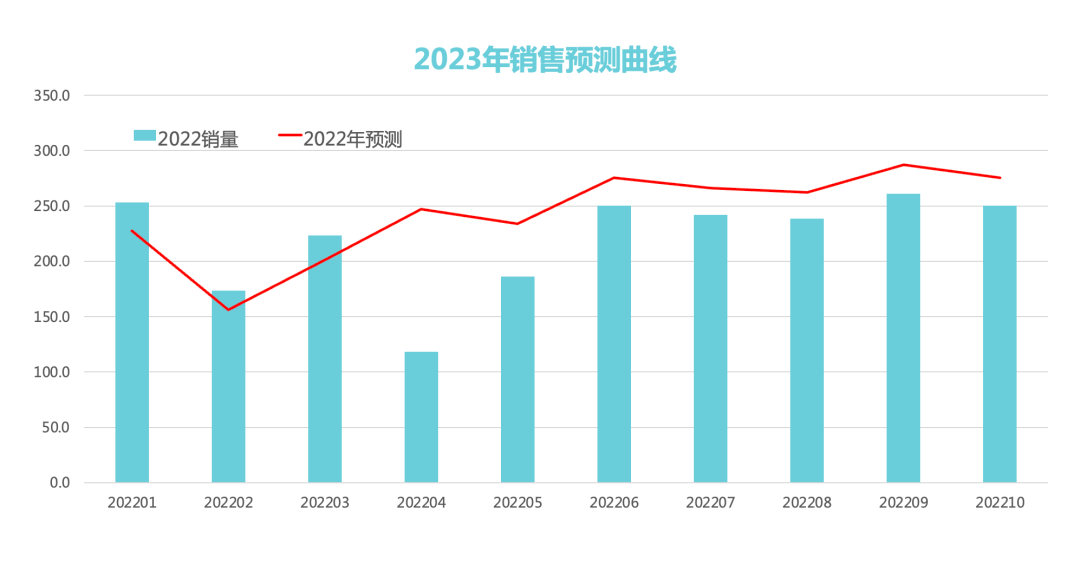

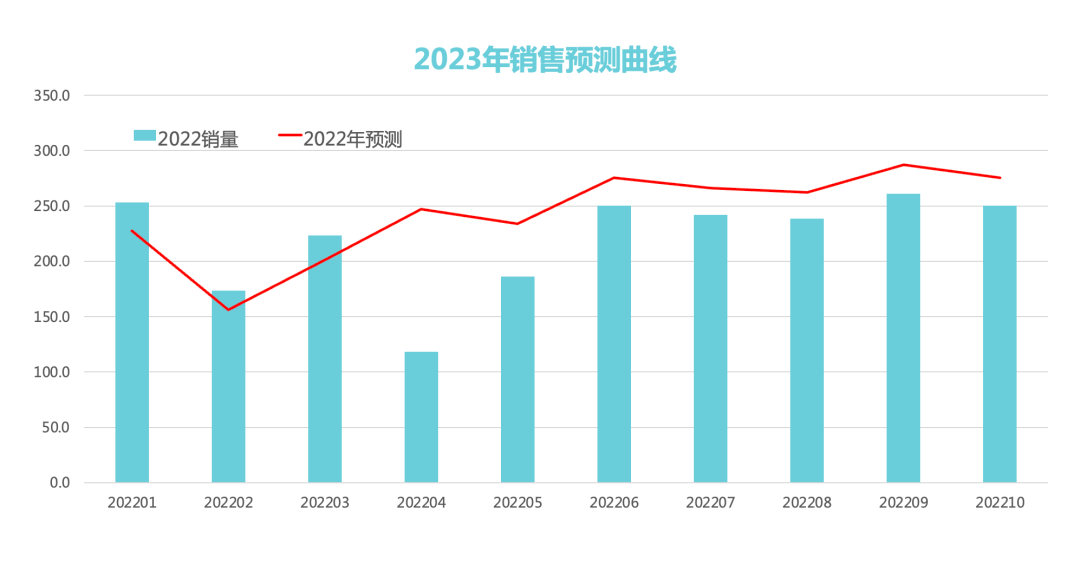

最后,我們來預(yù)測(cè)一下接下來3-6個(gè)月內(nèi),汽車消費(fèi)的走勢(shì)。受到放開之后,疫情短期的沖擊,出行意愿的降低和復(fù)工人數(shù)客觀上的減少,大概率我們能看到12月和1月的汽車消費(fèi)處在低點(diǎn),然后從2月份開始逐步復(fù)蘇。

而從地理來看,各地汽車消費(fèi)復(fù)蘇程度有所分化。我們希望中國(guó)的汽車行業(yè)有望呈現(xiàn)類似于越南、馬來西亞等第一類的地區(qū),在疫情防控政策放開后的,消費(fèi)市場(chǎng)復(fù)蘇,快速回到2019年的情況,當(dāng)然更有可能的,是車企繼續(xù)往海外走。

預(yù)計(jì)2023年國(guó)內(nèi)的終端銷量,可以在2022年F上增加10%,到2200萬以上

預(yù)計(jì)2023年的出口,可以實(shí)現(xiàn)250萬以上的銷量,這樣整個(gè)全國(guó)的銷量在2450萬左右。

總之,中國(guó)經(jīng)濟(jì)增長(zhǎng)在2023年,應(yīng)該是先低后高。需求壓抑了3年,在放開是有可能出現(xiàn)轉(zhuǎn)機(jī)的,但是確實(shí)也有可能需要時(shí)間消化。來自海外的汽車市場(chǎng)需求是否能接住?我們的內(nèi)循環(huán)的消費(fèi),又能多大范圍內(nèi)撐住汽車消費(fèi),都需要一定時(shí)間觀察。以后有機(jī)會(huì),我再跟大家專門聊一下汽車出海的情況。