目前,用戶側(cè)儲能主要包括家用儲能和工商業(yè)儲能。德國、中國是用戶側(cè)儲能裝機規(guī)模排名前兩位的國家,前者以戶用儲能為主,后者以工商業(yè)儲能為主。能源危機與高企的居民零售電價、穩(wěn)定的光儲補貼政策推動德國屋頂光伏需求高增長,進而帶動戶用儲能滲透率的提升,德國家庭安裝儲能主要是為了提高光伏發(fā)電自用率和家庭用電自給率。中國城市人口聚集居住,居民電價以單一固定電價為主,戶用儲能缺乏大規(guī)模發(fā)展的必要性和條件。隨著分時電價機制的逐漸完善,執(zhí)行峰谷分時電價的工商業(yè)用戶配置儲能具有良好的經(jīng)濟性。與德國戶用儲能相比,國內(nèi)工商業(yè)儲能初始投資成本更低、收益更好,但同時也存在收益不確定性高、用戶篩查成功率低、參與需求響應(yīng)和輔助服務(wù)存在障礙、現(xiàn)有儲能技術(shù)難以滿足用戶多樣化需求等問題。可以從拓展收益來源、開辟應(yīng)用新場景、加大其他新型儲能技術(shù)的研發(fā)及應(yīng)用力度、推動分布式儲能聚合技術(shù)研發(fā)及示范應(yīng)用等方面來促進中國用戶側(cè)儲能的發(fā)展。目前,國內(nèi)外對用戶側(cè)儲能尚無統(tǒng)一定義。美國儲能協(xié)會(ESA)將儲能分為表前(FrontoftheMeter,F(xiàn)TM)儲能和表后(BehindtheMeter,BTM)儲能,BTM儲能連接在商業(yè)、工業(yè)或住宅用戶的公用事業(yè)電表后面,主要目的是節(jié)省電費,可認(rèn)為是用戶側(cè)儲能。我國按照儲能在電力系統(tǒng)中的應(yīng)用環(huán)節(jié)不同,可以分為電源側(cè)、電網(wǎng)側(cè)和用戶側(cè)儲能三類,用戶側(cè)主要為用戶表計之后配置的儲能。

針對用戶側(cè)儲能的商業(yè)模式和經(jīng)濟性,國內(nèi)外開展了一系列研究。文獻(xiàn)針對用戶側(cè)儲能的技術(shù)需求、接入配置、投資運營模式、獲利途徑、商業(yè)模式等進行了研究。目前,用戶側(cè)儲能以鋰電池儲能為主,由于初始投資成本較高,回收期較長,國內(nèi)外對共享模式也開展了較多研究。文獻(xiàn)闡述了云儲能的基本理念和研究框架、方向與關(guān)鍵技術(shù);文獻(xiàn)給出了云儲能的定義并詳細(xì)闡述了云儲能基本商業(yè)模式;文獻(xiàn)針對用戶側(cè)共享儲能的經(jīng)濟調(diào)度、投資決策、優(yōu)化配置進行了研究。

用戶側(cè)儲能主要包括工商業(yè)用戶側(cè)儲能和居民用戶側(cè)儲能,國內(nèi)用戶側(cè)儲能以工商業(yè)用戶為主,功率容量裝機占比接近80%;國外以居民用戶為主,以戶儲裝機最大的德國為例,功率容量裝機占比超過95%。當(dāng)前,關(guān)于用戶側(cè)儲能商業(yè)模式及經(jīng)濟性的研究主要在國內(nèi),國外的相關(guān)研究較少。德國是家庭戶用儲能的典型代表,在這個細(xì)分領(lǐng)域累計裝機規(guī)模位居全球第一。另外,德國戶用儲能有權(quán)威的統(tǒng)計來源,德國聯(lián)邦網(wǎng)絡(luò)局于2019年建立了一個數(shù)據(jù)庫,對于新建電池儲能系統(tǒng)有強制注冊要求,儲能裝機數(shù)據(jù)公布及時、透明。選取德國,對比分析其與國內(nèi)用戶側(cè)儲能發(fā)展推動力、模式及經(jīng)濟性的差異,能夠給國內(nèi)用戶側(cè)儲能的發(fā)展提供經(jīng)驗與借鑒,對未來國內(nèi)用戶側(cè)儲能發(fā)展模式的衍變,以及參與電力市場具有一定的參考意義。

2中德用戶側(cè)儲能發(fā)展現(xiàn)狀

2.1中國用戶側(cè)儲能發(fā)展現(xiàn)狀

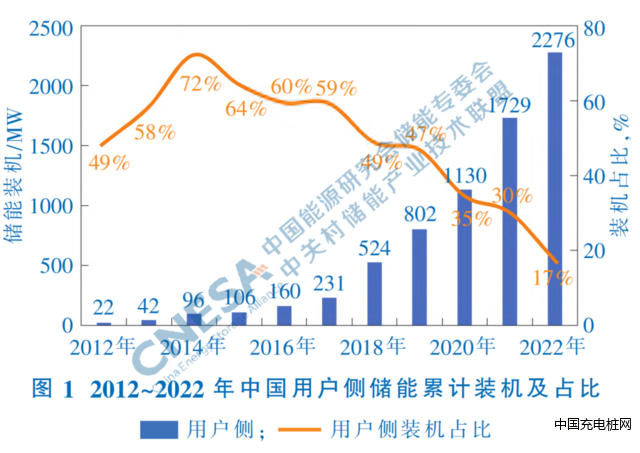

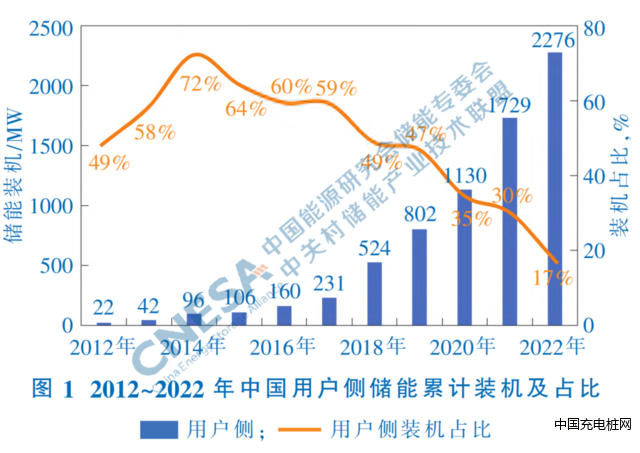

截至2022年底,國內(nèi)已投運用戶側(cè)儲能項目累計裝機規(guī)模2276MW,過去5年年均復(fù)合增長率為58%,如圖1所示。用戶側(cè)儲能以工商業(yè)用戶為主,江蘇、浙江等省領(lǐng)銜中國用戶側(cè)儲能市場。2012~2019年的8年間,國內(nèi)用戶側(cè)新型儲能市場累計功率裝機市場份額基本都在50%以上,近3年隨著國內(nèi)大型儲能電站的快速發(fā)展,用戶側(cè)儲能裝機占比逐年下降,2022年已下降到17%。

2.2德國用戶側(cè)儲能發(fā)展現(xiàn)狀

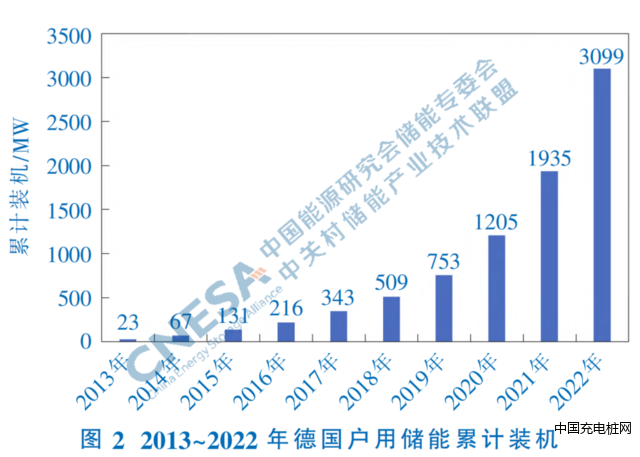

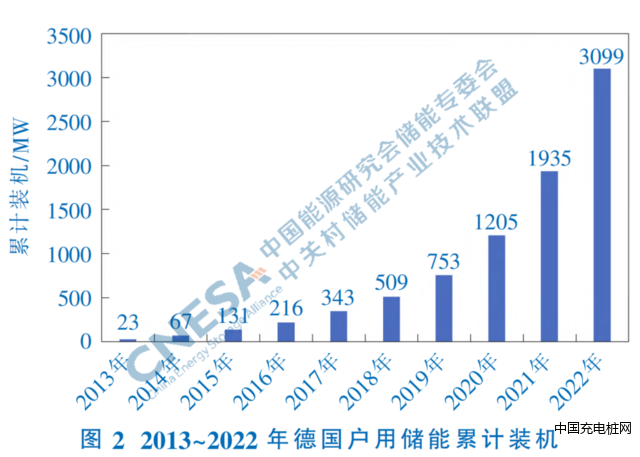

國外用戶側(cè)儲能以戶儲為主,歐洲已經(jīng)成為全球最大的戶用儲能市場。截至2022年底,德國安裝的戶用儲能大約為65×104臺,總?cè)萘繛?098MW/5495MW·h,如圖2所示。

德國戶用儲能幾乎全部采用鋰離子電池儲能技術(shù),占比超過98%。平均功率為5.3kW,10kW·h以上的儲能設(shè)備所占總安裝份額的比例越來越大,約為37%,而大部分儲能設(shè)備的規(guī)模仍然介于5~10kW·h之間,約占56%。

3中德用戶側(cè)儲能關(guān)鍵驅(qū)動因素

3.1中國用戶側(cè)儲能發(fā)展驅(qū)動因素

中國新型儲能的發(fā)展最早就是從用戶側(cè)開始。國內(nèi)大部分地區(qū)的工商業(yè)用戶均實施兩部制電價,對于工商業(yè)用戶,儲能可降低用戶的尖峰功率以及最大需量,可將用戶高峰時段的用電量平移至低谷時段,起到降低基本電費和電量電費的作用。近兩年,用戶側(cè)儲能快速發(fā)展,主要得益于分時電價機制和補貼政策。

2021年8月,國家發(fā)改委發(fā)布《關(guān)于進一步完善分時電價機制的通知》,從總體要求、優(yōu)化分時電價機制、強化分時電價機制執(zhí)行、加強分時電價機制實施保障四個方面,提出進一步完善我國分時電價機制的總體思路和具體措施。根據(jù)中關(guān)村儲能產(chǎn)業(yè)技術(shù)聯(lián)盟的統(tǒng)計,2023年1~6月,全國共有19個地區(qū)最大峰谷價差超過0.7元/(kW·h),廣東價差最大,達(dá)到1.352元/(kW·h)。各地價差持續(xù)拉大,推動了用戶側(cè)儲能安裝量的上升。

補貼政策是激勵用戶側(cè)儲能大量安裝的另一抓手。已發(fā)布的政策包括投資補貼、放電量補貼、容量補貼等多種形式,以廣東、江蘇、浙江等省的補貼政策數(shù)量最多。

3.2德國用戶側(cè)儲能發(fā)展驅(qū)動因素

高企的居民零售電價、持續(xù)下降的戶用光儲成本、不斷退坡的分布式光伏上網(wǎng)電價補貼和長期穩(wěn)定的光儲補貼政策,是德國戶用光儲市場快速增長的主要推動力。

在零售電價方面,根據(jù)德國能源和水工業(yè)協(xié)會(BDEW)的數(shù)據(jù),過去十幾年,居民電價呈上漲趨勢,2022年超過40歐分/(kW·h),如圖3所示。

戶用光儲成本方面,根據(jù)SolarPowerEurope的數(shù)據(jù),近年來德國光儲系統(tǒng)度電成本(LCOE)不到零售電價的一半,如圖4所示。

2000年,德國制定了第一部《可再生能源法》,確定了以固定上網(wǎng)電價(FeedinTariff,F(xiàn)iT)為主的可再生能源激勵政策。隨著技術(shù)進步和市場競爭的加劇,光伏電站投資成本不斷降低,加之德國政府意在鼓勵光伏自發(fā)自用,因此固定上網(wǎng)電價也逐年下調(diào),目前10kWp及以下的戶用光伏上網(wǎng)電價為8.6歐分/(kW·h)。

光儲補貼政策方面,德國分別在2013年、2016年提出兩輪德國復(fù)興信貸發(fā)展銀行(KfW)光儲補貼計劃,為配置戶用儲能的家庭提供低息貸款,并提供最高30%的直接安裝補貼。德國各州政府出臺多種優(yōu)惠政策,如允許購置戶用儲能設(shè)備成本用于抵免個人所得稅或直接獲得補貼等。

盡管增加儲能會降低戶用光伏經(jīng)濟性,但近兩年歐洲能源供給形勢嚴(yán)峻,保障用電安全已經(jīng)逐漸成為德國居民用電考慮的優(yōu)先事項。

4用戶側(cè)儲能經(jīng)濟性對比

4.1中國工商業(yè)儲能經(jīng)濟性測算

用戶側(cè)儲能項目建設(shè)成本高昂,投資回收期相對較長,收益較低,一般電力用戶不會直接投資,而是采用委托專業(yè)化的第三方公司代理運營儲能的方式,與其簽訂能源管理合同。

儲能運營商作為儲能投資方,占用用戶的場地資源建設(shè)和運營儲能系統(tǒng),實現(xiàn)多重收益。國內(nèi)工商業(yè)用戶多采用兩部制電價,即基本電價和電度電價,儲能可以幫助用戶減少基本電費和電量電費,其中減少電量電費為主要收益。除上述收益外,儲能還可提高用戶電能質(zhì)量和供電可靠性等,因難以定量測算,因此在用戶與儲能運營商的能源管理合同中一般不體現(xiàn)這部分收益。另外,在技術(shù)和市場機制具備的情況下,儲能還可以通過聚合方式參與需求側(cè)響應(yīng)和輔助服務(wù)市場。儲能運營商和用戶按照一定比例對收益進行分成。

4.1.1經(jīng)濟性測算

以浙江省某110kV大工業(yè)用戶為例,假設(shè)建設(shè)10MW/20MW·h的儲能系統(tǒng),根據(jù)浙江大工業(yè)用戶電價時段設(shè)定情況,采取每天“兩充兩放”策略。結(jié)合目前大多數(shù)項目的實際收益情況,只考慮電量電費節(jié)省一種收益,假設(shè)條件及計算結(jié)果見表1。

在上述假設(shè)下,浙江110kV大工業(yè)用戶投資儲能系統(tǒng)平均每年節(jié)省電費728萬元,投資回收期為5.6年,內(nèi)部收益率為11.8%。

4.1.2敏感性分析

分析儲能項目單位容量投資對于經(jīng)濟性的影響,見圖5。單位容量投資在1400~1800元/(kW·h)之間變動時,內(nèi)部收益率在8.8%~15.5%之間變動。浙江不少地市出臺了按初裝容量或放電量補貼的政策,考慮補貼收入,用戶側(cè)儲能項目經(jīng)濟性將進一步提升。

4.2德國戶用儲能經(jīng)濟性測算

德國戶用儲能裝機量與戶用光伏滲透率高度相關(guān),德國家庭安裝儲能主要是提高光伏發(fā)電自用率和家庭用電自給率。售電電價越高,屋頂光伏上網(wǎng)電價越低,安裝儲能的預(yù)期收益就越好。

4.2.1經(jīng)濟性測算

以德國一個典型的四口之家為例,安裝一個輸出功率為4kW的屋頂光伏系統(tǒng),全年發(fā)電量預(yù)計約4000kW·h,大致相當(dāng)于該家庭的年平均用電量。盡管總發(fā)電量幾乎與用電量完全對應(yīng),但是光伏發(fā)電自用率和家庭用電自給率僅約20%。假設(shè)配備4kW/6kW·h儲能系統(tǒng)后,可將光伏發(fā)電自用率和家庭用電自給率分別提升到70%、60%。用電價格取2022年底德國家庭電價0.4007歐元/(kW·h),光伏上網(wǎng)電價取0.086歐元/(kW·h)。假設(shè)條件及計算結(jié)果見表2。

在上述假設(shè)下,光伏系統(tǒng)的投資回收期為10.3年,25年使用周期的內(nèi)部收益率為8.8%。光儲系統(tǒng)的投資回收期為14.2年,25年使用周期(第11年更換一次電池)的內(nèi)部收益率為6.5%。

4.2.2敏感性分析

分析儲能電池單位容量投資對項目經(jīng)濟性的影響,見圖6。電池單位容量投資在600~1000歐元/(kW·h)之間變動時,屋頂光伏配置儲能的內(nèi)部收益率在4.4%~9.2%之間變動。

4.3中國與德國用戶側(cè)儲能經(jīng)濟性對比分析

在初始投資方面,中國電池儲能初始投資成本遠(yuǎn)低于德國。2023年上半年,中國單位容量電池成本約在600元/(kW·h)左右,而德國超過600歐元/(kW·h)。

收益方面,中國工商業(yè)儲能收益水平主要取決于峰谷價差,0.8元/(kW·h)的價差,“兩充兩放”情況下能獲得10%以上的收益率;德國光儲收益水平主要取決于居民用電電價,0.4歐元/(kW·h)的電價能獲得6.5%左右的收益率。

同德國戶用儲能相比,國內(nèi)工商業(yè)儲能收益更好,但同時也存在著收益不確定性高、用戶篩查成功率低、參與需求響應(yīng)和輔助服務(wù)市場存在障礙、現(xiàn)有儲能技術(shù)難以滿足用戶多樣化需求等問題,具體如下:

①影響項目收益的不確定性因素較多。中國工商業(yè)用戶采用目錄分時電價機制,該機制對用戶側(cè)儲能的發(fā)展起到了重要的推動作用,但仍屬于政府定價范疇。隨著工商業(yè)用戶全部進入電力市場,政策形成的分時電價機制有望向市場化價格機制轉(zhuǎn)變。現(xiàn)有的分時電價機制、工商業(yè)用戶的用電規(guī)律存在較大的不確定性;多數(shù)工商業(yè)用戶由發(fā)電企業(yè)或售電公司代理購電,未來售電合同約定的電費結(jié)算方式、偏差承擔(dān)方式也存在不確定性。

②用戶篩查成功率低,無法簡單地進行大規(guī)模復(fù)制。從商業(yè)模式復(fù)制的難易程度上來看,德國戶用儲能更具競爭力。在新的屋頂光伏登記中,近75%的用戶表示光伏與儲能將會一起安裝。而國內(nèi)工商業(yè)儲能滲透率較低,這與用戶用電曲線、本地峰谷電價差、安裝場地、用戶安裝意愿等多個因素相關(guān)。理想的用戶側(cè)儲能業(yè)主應(yīng)具備以下幾個特點:穩(wěn)定的、長期的電費支付能力,24h用電負(fù)荷波動大,用電量大而且當(dāng)?shù)仄骄骞葍r差超過0.7元/(kW·h)。根據(jù)企業(yè)實際項目開發(fā)經(jīng)驗,用戶側(cè)儲能項目開發(fā)成功率低。

③用戶側(cè)儲能參與需求響應(yīng)和輔助服務(wù)存在障礙。當(dāng)前實際投運用戶側(cè)儲能項目難以獲得需求響應(yīng)和輔助服務(wù)方面的收益。一方面,由于用戶側(cè)儲能參與電力市場的規(guī)則細(xì)則尚未制定或不明確,投資方并不太熟悉需求響應(yīng)或輔助服務(wù)的規(guī)則和流程;另一方面,用戶側(cè)儲能必須綁定用戶共同參與,涉及到與業(yè)主收益分成的溝通。另外,參與需求響應(yīng)和輔助服務(wù)對儲能系統(tǒng)的數(shù)據(jù)采用、電量計量、EMS功能提出了更高的要求。

④鋰離子電池儲能難以滿足眾多用戶側(cè)應(yīng)用場景對儲能技術(shù)的多樣化需求。中國用戶側(cè)儲能以鋰離子電池和鉛酸電池為主,截至2022年底,鋰電池功率占比79.5%,儲能時長以2h為主;鉛酸電池功率占比14.1%,儲能時長以4~8h為主。德國以磷酸鐵鋰電池為主,截至2022年底,鋰電池功率占比達(dá)98%以上,儲能時長接近1.8h。但我國偏向于高安全、占地少、更長時長儲能技術(shù)的應(yīng)用場景也在陸續(xù)出現(xiàn),例如,用戶側(cè)儲能主要集中在江蘇、浙江、廣東等經(jīng)濟發(fā)達(dá)省份,土地資源稀缺,對占地面積更小的儲能技術(shù)有一定需求;石油、化工、礦山等大工業(yè)用戶出于安全考慮,更傾向于選擇安全性更高的儲能技術(shù);從未來時長需求上看,迎峰度夏(冬)期間,工商業(yè)存在長時間停電風(fēng)險,部分高附加值用戶對電價敏感度低,4h以上的儲能技術(shù)有應(yīng)用空間。

5用戶側(cè)儲能發(fā)展建議

①拓展用戶側(cè)儲能收益來源。用戶側(cè)儲能存在收益模式單一的問題,價差套利是目前用戶側(cè)儲能主要的收益來源。受限于負(fù)荷數(shù)據(jù)采集精度和預(yù)測技術(shù),大部分情況下難以獲得減少用戶最大需量收益。參與需求側(cè)響應(yīng)、輔助服務(wù)市場,仍面臨缺乏市場主體身份、不具備計量控制條件等問題。建議大力培育負(fù)荷聚合商、虛擬電廠等新興市場主體,推動用戶側(cè)儲能獲取更多市場化收益。

②挖掘不同用戶對儲能的需求,拓展用戶側(cè)儲能應(yīng)用新場景。用戶側(cè)儲能應(yīng)用場景眾多,包括家用儲能、工業(yè)園區(qū)、分布式新能源、微電網(wǎng)、大數(shù)據(jù)中心、5G基站、充電設(shè)施等,不同場景對儲能需求存在較大差異,如降低用電成本、保障可靠供電、提高電能質(zhì)量、提高綠電消費占比等。家儲、工商業(yè)儲能是目前的主要場景,其他場景還處于示范階段,技術(shù)和商業(yè)模式尚未成熟,應(yīng)加大新場景的應(yīng)用挖掘。

③加大鋰電池以外的新型儲能技術(shù)路線的研發(fā)及應(yīng)用力度。目前,用戶側(cè)儲能以2~4h的鋰電池儲能為主,難以滿足部分用戶對高安全、長時儲能的應(yīng)用需求。聯(lián)合產(chǎn)學(xué)研力量,開發(fā)高安全、低成本、長壽命的儲能技術(shù)路線,重點推動鈉離子電池、新型鉛酸電池、液流電池等技術(shù)的示范應(yīng)用,從而滿足未來不同類型用戶的差異化應(yīng)用需求。

④推動用戶側(cè)分布式儲能聚合技術(shù)研發(fā)及示范應(yīng)用。用戶側(cè)儲能點多面廣,單個項目容量小,難以直接接受電網(wǎng)調(diào)度和獨立參與電力市場。研究規(guī)模化分布式儲能系統(tǒng)不同應(yīng)用場景下參與電網(wǎng)調(diào)度的聚合方案,探索分布式儲能與其他分布式資源高效協(xié)調(diào)運行的技術(shù)解決方案,可推動虛擬電廠、多能互補一體化、光儲充一體化等新形態(tài)儲能的商業(yè)化應(yīng)用。

針對用戶側(cè)儲能的商業(yè)模式和經(jīng)濟性,國內(nèi)外開展了一系列研究。文獻(xiàn)針對用戶側(cè)儲能的技術(shù)需求、接入配置、投資運營模式、獲利途徑、商業(yè)模式等進行了研究。目前,用戶側(cè)儲能以鋰電池儲能為主,由于初始投資成本較高,回收期較長,國內(nèi)外對共享模式也開展了較多研究。文獻(xiàn)闡述了云儲能的基本理念和研究框架、方向與關(guān)鍵技術(shù);文獻(xiàn)給出了云儲能的定義并詳細(xì)闡述了云儲能基本商業(yè)模式;文獻(xiàn)針對用戶側(cè)共享儲能的經(jīng)濟調(diào)度、投資決策、優(yōu)化配置進行了研究。

用戶側(cè)儲能主要包括工商業(yè)用戶側(cè)儲能和居民用戶側(cè)儲能,國內(nèi)用戶側(cè)儲能以工商業(yè)用戶為主,功率容量裝機占比接近80%;國外以居民用戶為主,以戶儲裝機最大的德國為例,功率容量裝機占比超過95%。當(dāng)前,關(guān)于用戶側(cè)儲能商業(yè)模式及經(jīng)濟性的研究主要在國內(nèi),國外的相關(guān)研究較少。德國是家庭戶用儲能的典型代表,在這個細(xì)分領(lǐng)域累計裝機規(guī)模位居全球第一。另外,德國戶用儲能有權(quán)威的統(tǒng)計來源,德國聯(lián)邦網(wǎng)絡(luò)局于2019年建立了一個數(shù)據(jù)庫,對于新建電池儲能系統(tǒng)有強制注冊要求,儲能裝機數(shù)據(jù)公布及時、透明。選取德國,對比分析其與國內(nèi)用戶側(cè)儲能發(fā)展推動力、模式及經(jīng)濟性的差異,能夠給國內(nèi)用戶側(cè)儲能的發(fā)展提供經(jīng)驗與借鑒,對未來國內(nèi)用戶側(cè)儲能發(fā)展模式的衍變,以及參與電力市場具有一定的參考意義。

2中德用戶側(cè)儲能發(fā)展現(xiàn)狀

2.1中國用戶側(cè)儲能發(fā)展現(xiàn)狀

截至2022年底,國內(nèi)已投運用戶側(cè)儲能項目累計裝機規(guī)模2276MW,過去5年年均復(fù)合增長率為58%,如圖1所示。用戶側(cè)儲能以工商業(yè)用戶為主,江蘇、浙江等省領(lǐng)銜中國用戶側(cè)儲能市場。2012~2019年的8年間,國內(nèi)用戶側(cè)新型儲能市場累計功率裝機市場份額基本都在50%以上,近3年隨著國內(nèi)大型儲能電站的快速發(fā)展,用戶側(cè)儲能裝機占比逐年下降,2022年已下降到17%。

2.2德國用戶側(cè)儲能發(fā)展現(xiàn)狀

國外用戶側(cè)儲能以戶儲為主,歐洲已經(jīng)成為全球最大的戶用儲能市場。截至2022年底,德國安裝的戶用儲能大約為65×104臺,總?cè)萘繛?098MW/5495MW·h,如圖2所示。

德國戶用儲能幾乎全部采用鋰離子電池儲能技術(shù),占比超過98%。平均功率為5.3kW,10kW·h以上的儲能設(shè)備所占總安裝份額的比例越來越大,約為37%,而大部分儲能設(shè)備的規(guī)模仍然介于5~10kW·h之間,約占56%。

3中德用戶側(cè)儲能關(guān)鍵驅(qū)動因素

3.1中國用戶側(cè)儲能發(fā)展驅(qū)動因素

中國新型儲能的發(fā)展最早就是從用戶側(cè)開始。國內(nèi)大部分地區(qū)的工商業(yè)用戶均實施兩部制電價,對于工商業(yè)用戶,儲能可降低用戶的尖峰功率以及最大需量,可將用戶高峰時段的用電量平移至低谷時段,起到降低基本電費和電量電費的作用。近兩年,用戶側(cè)儲能快速發(fā)展,主要得益于分時電價機制和補貼政策。

2021年8月,國家發(fā)改委發(fā)布《關(guān)于進一步完善分時電價機制的通知》,從總體要求、優(yōu)化分時電價機制、強化分時電價機制執(zhí)行、加強分時電價機制實施保障四個方面,提出進一步完善我國分時電價機制的總體思路和具體措施。根據(jù)中關(guān)村儲能產(chǎn)業(yè)技術(shù)聯(lián)盟的統(tǒng)計,2023年1~6月,全國共有19個地區(qū)最大峰谷價差超過0.7元/(kW·h),廣東價差最大,達(dá)到1.352元/(kW·h)。各地價差持續(xù)拉大,推動了用戶側(cè)儲能安裝量的上升。

補貼政策是激勵用戶側(cè)儲能大量安裝的另一抓手。已發(fā)布的政策包括投資補貼、放電量補貼、容量補貼等多種形式,以廣東、江蘇、浙江等省的補貼政策數(shù)量最多。

3.2德國用戶側(cè)儲能發(fā)展驅(qū)動因素

高企的居民零售電價、持續(xù)下降的戶用光儲成本、不斷退坡的分布式光伏上網(wǎng)電價補貼和長期穩(wěn)定的光儲補貼政策,是德國戶用光儲市場快速增長的主要推動力。

在零售電價方面,根據(jù)德國能源和水工業(yè)協(xié)會(BDEW)的數(shù)據(jù),過去十幾年,居民電價呈上漲趨勢,2022年超過40歐分/(kW·h),如圖3所示。

戶用光儲成本方面,根據(jù)SolarPowerEurope的數(shù)據(jù),近年來德國光儲系統(tǒng)度電成本(LCOE)不到零售電價的一半,如圖4所示。

2000年,德國制定了第一部《可再生能源法》,確定了以固定上網(wǎng)電價(FeedinTariff,F(xiàn)iT)為主的可再生能源激勵政策。隨著技術(shù)進步和市場競爭的加劇,光伏電站投資成本不斷降低,加之德國政府意在鼓勵光伏自發(fā)自用,因此固定上網(wǎng)電價也逐年下調(diào),目前10kWp及以下的戶用光伏上網(wǎng)電價為8.6歐分/(kW·h)。

光儲補貼政策方面,德國分別在2013年、2016年提出兩輪德國復(fù)興信貸發(fā)展銀行(KfW)光儲補貼計劃,為配置戶用儲能的家庭提供低息貸款,并提供最高30%的直接安裝補貼。德國各州政府出臺多種優(yōu)惠政策,如允許購置戶用儲能設(shè)備成本用于抵免個人所得稅或直接獲得補貼等。

盡管增加儲能會降低戶用光伏經(jīng)濟性,但近兩年歐洲能源供給形勢嚴(yán)峻,保障用電安全已經(jīng)逐漸成為德國居民用電考慮的優(yōu)先事項。

4用戶側(cè)儲能經(jīng)濟性對比

4.1中國工商業(yè)儲能經(jīng)濟性測算

用戶側(cè)儲能項目建設(shè)成本高昂,投資回收期相對較長,收益較低,一般電力用戶不會直接投資,而是采用委托專業(yè)化的第三方公司代理運營儲能的方式,與其簽訂能源管理合同。

儲能運營商作為儲能投資方,占用用戶的場地資源建設(shè)和運營儲能系統(tǒng),實現(xiàn)多重收益。國內(nèi)工商業(yè)用戶多采用兩部制電價,即基本電價和電度電價,儲能可以幫助用戶減少基本電費和電量電費,其中減少電量電費為主要收益。除上述收益外,儲能還可提高用戶電能質(zhì)量和供電可靠性等,因難以定量測算,因此在用戶與儲能運營商的能源管理合同中一般不體現(xiàn)這部分收益。另外,在技術(shù)和市場機制具備的情況下,儲能還可以通過聚合方式參與需求側(cè)響應(yīng)和輔助服務(wù)市場。儲能運營商和用戶按照一定比例對收益進行分成。

4.1.1經(jīng)濟性測算

以浙江省某110kV大工業(yè)用戶為例,假設(shè)建設(shè)10MW/20MW·h的儲能系統(tǒng),根據(jù)浙江大工業(yè)用戶電價時段設(shè)定情況,采取每天“兩充兩放”策略。結(jié)合目前大多數(shù)項目的實際收益情況,只考慮電量電費節(jié)省一種收益,假設(shè)條件及計算結(jié)果見表1。

在上述假設(shè)下,浙江110kV大工業(yè)用戶投資儲能系統(tǒng)平均每年節(jié)省電費728萬元,投資回收期為5.6年,內(nèi)部收益率為11.8%。

4.1.2敏感性分析

分析儲能項目單位容量投資對于經(jīng)濟性的影響,見圖5。單位容量投資在1400~1800元/(kW·h)之間變動時,內(nèi)部收益率在8.8%~15.5%之間變動。浙江不少地市出臺了按初裝容量或放電量補貼的政策,考慮補貼收入,用戶側(cè)儲能項目經(jīng)濟性將進一步提升。

4.2德國戶用儲能經(jīng)濟性測算

德國戶用儲能裝機量與戶用光伏滲透率高度相關(guān),德國家庭安裝儲能主要是提高光伏發(fā)電自用率和家庭用電自給率。售電電價越高,屋頂光伏上網(wǎng)電價越低,安裝儲能的預(yù)期收益就越好。

4.2.1經(jīng)濟性測算

以德國一個典型的四口之家為例,安裝一個輸出功率為4kW的屋頂光伏系統(tǒng),全年發(fā)電量預(yù)計約4000kW·h,大致相當(dāng)于該家庭的年平均用電量。盡管總發(fā)電量幾乎與用電量完全對應(yīng),但是光伏發(fā)電自用率和家庭用電自給率僅約20%。假設(shè)配備4kW/6kW·h儲能系統(tǒng)后,可將光伏發(fā)電自用率和家庭用電自給率分別提升到70%、60%。用電價格取2022年底德國家庭電價0.4007歐元/(kW·h),光伏上網(wǎng)電價取0.086歐元/(kW·h)。假設(shè)條件及計算結(jié)果見表2。

在上述假設(shè)下,光伏系統(tǒng)的投資回收期為10.3年,25年使用周期的內(nèi)部收益率為8.8%。光儲系統(tǒng)的投資回收期為14.2年,25年使用周期(第11年更換一次電池)的內(nèi)部收益率為6.5%。

4.2.2敏感性分析

分析儲能電池單位容量投資對項目經(jīng)濟性的影響,見圖6。電池單位容量投資在600~1000歐元/(kW·h)之間變動時,屋頂光伏配置儲能的內(nèi)部收益率在4.4%~9.2%之間變動。

4.3中國與德國用戶側(cè)儲能經(jīng)濟性對比分析

在初始投資方面,中國電池儲能初始投資成本遠(yuǎn)低于德國。2023年上半年,中國單位容量電池成本約在600元/(kW·h)左右,而德國超過600歐元/(kW·h)。

收益方面,中國工商業(yè)儲能收益水平主要取決于峰谷價差,0.8元/(kW·h)的價差,“兩充兩放”情況下能獲得10%以上的收益率;德國光儲收益水平主要取決于居民用電電價,0.4歐元/(kW·h)的電價能獲得6.5%左右的收益率。

同德國戶用儲能相比,國內(nèi)工商業(yè)儲能收益更好,但同時也存在著收益不確定性高、用戶篩查成功率低、參與需求響應(yīng)和輔助服務(wù)市場存在障礙、現(xiàn)有儲能技術(shù)難以滿足用戶多樣化需求等問題,具體如下:

①影響項目收益的不確定性因素較多。中國工商業(yè)用戶采用目錄分時電價機制,該機制對用戶側(cè)儲能的發(fā)展起到了重要的推動作用,但仍屬于政府定價范疇。隨著工商業(yè)用戶全部進入電力市場,政策形成的分時電價機制有望向市場化價格機制轉(zhuǎn)變。現(xiàn)有的分時電價機制、工商業(yè)用戶的用電規(guī)律存在較大的不確定性;多數(shù)工商業(yè)用戶由發(fā)電企業(yè)或售電公司代理購電,未來售電合同約定的電費結(jié)算方式、偏差承擔(dān)方式也存在不確定性。

②用戶篩查成功率低,無法簡單地進行大規(guī)模復(fù)制。從商業(yè)模式復(fù)制的難易程度上來看,德國戶用儲能更具競爭力。在新的屋頂光伏登記中,近75%的用戶表示光伏與儲能將會一起安裝。而國內(nèi)工商業(yè)儲能滲透率較低,這與用戶用電曲線、本地峰谷電價差、安裝場地、用戶安裝意愿等多個因素相關(guān)。理想的用戶側(cè)儲能業(yè)主應(yīng)具備以下幾個特點:穩(wěn)定的、長期的電費支付能力,24h用電負(fù)荷波動大,用電量大而且當(dāng)?shù)仄骄骞葍r差超過0.7元/(kW·h)。根據(jù)企業(yè)實際項目開發(fā)經(jīng)驗,用戶側(cè)儲能項目開發(fā)成功率低。

③用戶側(cè)儲能參與需求響應(yīng)和輔助服務(wù)存在障礙。當(dāng)前實際投運用戶側(cè)儲能項目難以獲得需求響應(yīng)和輔助服務(wù)方面的收益。一方面,由于用戶側(cè)儲能參與電力市場的規(guī)則細(xì)則尚未制定或不明確,投資方并不太熟悉需求響應(yīng)或輔助服務(wù)的規(guī)則和流程;另一方面,用戶側(cè)儲能必須綁定用戶共同參與,涉及到與業(yè)主收益分成的溝通。另外,參與需求響應(yīng)和輔助服務(wù)對儲能系統(tǒng)的數(shù)據(jù)采用、電量計量、EMS功能提出了更高的要求。

④鋰離子電池儲能難以滿足眾多用戶側(cè)應(yīng)用場景對儲能技術(shù)的多樣化需求。中國用戶側(cè)儲能以鋰離子電池和鉛酸電池為主,截至2022年底,鋰電池功率占比79.5%,儲能時長以2h為主;鉛酸電池功率占比14.1%,儲能時長以4~8h為主。德國以磷酸鐵鋰電池為主,截至2022年底,鋰電池功率占比達(dá)98%以上,儲能時長接近1.8h。但我國偏向于高安全、占地少、更長時長儲能技術(shù)的應(yīng)用場景也在陸續(xù)出現(xiàn),例如,用戶側(cè)儲能主要集中在江蘇、浙江、廣東等經(jīng)濟發(fā)達(dá)省份,土地資源稀缺,對占地面積更小的儲能技術(shù)有一定需求;石油、化工、礦山等大工業(yè)用戶出于安全考慮,更傾向于選擇安全性更高的儲能技術(shù);從未來時長需求上看,迎峰度夏(冬)期間,工商業(yè)存在長時間停電風(fēng)險,部分高附加值用戶對電價敏感度低,4h以上的儲能技術(shù)有應(yīng)用空間。

5用戶側(cè)儲能發(fā)展建議

①拓展用戶側(cè)儲能收益來源。用戶側(cè)儲能存在收益模式單一的問題,價差套利是目前用戶側(cè)儲能主要的收益來源。受限于負(fù)荷數(shù)據(jù)采集精度和預(yù)測技術(shù),大部分情況下難以獲得減少用戶最大需量收益。參與需求側(cè)響應(yīng)、輔助服務(wù)市場,仍面臨缺乏市場主體身份、不具備計量控制條件等問題。建議大力培育負(fù)荷聚合商、虛擬電廠等新興市場主體,推動用戶側(cè)儲能獲取更多市場化收益。

②挖掘不同用戶對儲能的需求,拓展用戶側(cè)儲能應(yīng)用新場景。用戶側(cè)儲能應(yīng)用場景眾多,包括家用儲能、工業(yè)園區(qū)、分布式新能源、微電網(wǎng)、大數(shù)據(jù)中心、5G基站、充電設(shè)施等,不同場景對儲能需求存在較大差異,如降低用電成本、保障可靠供電、提高電能質(zhì)量、提高綠電消費占比等。家儲、工商業(yè)儲能是目前的主要場景,其他場景還處于示范階段,技術(shù)和商業(yè)模式尚未成熟,應(yīng)加大新場景的應(yīng)用挖掘。

③加大鋰電池以外的新型儲能技術(shù)路線的研發(fā)及應(yīng)用力度。目前,用戶側(cè)儲能以2~4h的鋰電池儲能為主,難以滿足部分用戶對高安全、長時儲能的應(yīng)用需求。聯(lián)合產(chǎn)學(xué)研力量,開發(fā)高安全、低成本、長壽命的儲能技術(shù)路線,重點推動鈉離子電池、新型鉛酸電池、液流電池等技術(shù)的示范應(yīng)用,從而滿足未來不同類型用戶的差異化應(yīng)用需求。

④推動用戶側(cè)分布式儲能聚合技術(shù)研發(fā)及示范應(yīng)用。用戶側(cè)儲能點多面廣,單個項目容量小,難以直接接受電網(wǎng)調(diào)度和獨立參與電力市場。研究規(guī)模化分布式儲能系統(tǒng)不同應(yīng)用場景下參與電網(wǎng)調(diào)度的聚合方案,探索分布式儲能與其他分布式資源高效協(xié)調(diào)運行的技術(shù)解決方案,可推動虛擬電廠、多能互補一體化、光儲充一體化等新形態(tài)儲能的商業(yè)化應(yīng)用。