儲能市場也被普遍認為是下一個可能爆發的萬億市場,有著極大的發展潛力。特斯拉創始人馬斯克曾豪邁地表達了對儲能板塊業務的期望:可以發展到與汽車業務不分伯仲,甚至超越汽車業務。

就在這樣一個有著極大發展潛力和高度景氣的賽道上,玩家們卻普遍受到原材料成本上升、行業競爭加劇等因素的影響。在營收高速增長的同時,盈利能力普遍不強,部分企業在“賠本賺吆喝”。

行業雖然高速增長,但背地里卻并不像表面看起來那么光鮮。

中關村儲能產業技術聯盟發布的《儲能產業研究白皮書2022》(下簡稱白皮書)指出,“儲能行業在2021年迎來了前所未有的關注和炙手可熱的投資高潮”,但“已投建儲能項目大多還未形成穩定合理的收益模式”,“很多中小企業仍然舉步維艱”。

在2030年碳達峰目標和國家電網的儲能建設規劃的剛性要求之下,儲能賽道的市場規模和高增長是確定的,但行業的高速增長卻并不等于玩家們的良好業績表現。整個賽道目前更像是處在虛假的繁榮當中,還有一系列的問題有待解決。

01 狂熱與困境

在新冠疫情和供應鏈短缺的壓力之下,這樣的增長速度實在是難得一見。

2021年被普遍認為是儲能行業的政策元年,也是商業化初期到規模化發展的第一年。在“雙碳”策略的東風下,國家與地方政府出臺了300多項與儲能相關的政策,并明確鎖定2030年30GW的儲能裝機目標,行業正式站上風口。

尤其是國內的部分鋰電池和儲能企業,已經具備了國際競爭力,收入增長遠超國內儲能行業平均增速。

GGII數據顯示,2021年國內儲能電池出貨量達48GWh,同比增長2.6倍;其中電力儲能電池出貨量29GWh,同比2020年的6.6GWh增長4.39倍。在新冠疫情和供應鏈短缺的壓力之下,這樣的增長速度實在是難得一見。

已上市的儲能企業當中,2021年寧德時代的儲能系統營收達136.2億元,同比增速高達601%;陽光電源儲能系統實現營業收入31.4億元,同比增長168.5%;上能電氣的儲能雙向變流器及系統集成產品營收同比增長135%,達到1.4億元,各家儲能業務都在飆升。

反映到二級市場上,一眾儲能概念股曾伴隨著行業高景氣在2021年中股價暴漲。中關村儲能產業技術聯盟編制的“CNESA儲能指數”,在2021年全年整體上漲了64.80%,超過了90%公募和私募基金的表現。

但從去年12月開始,CNESA儲能指數就開始不斷下滑。54只成分股中,股價距2021年年內高點腰斬甚至下跌超2/3的不在少數。如陽光電源、上能電氣、科華數據、科士達、派能科技、億緯鋰能的股價都經歷了腰斬。

究其原因,一方面儲能屬于高成長賽道,其高估值也會跟隨A股市場成長股的調整進行調整;但另一方面,在儲能行業高速增長的同時,亦面臨著不小的發展困境。

如前文所言,在營收高速增長的同時,企業的盈利能力普遍不強,甚至有部分企業在“賠本賺吆喝”。

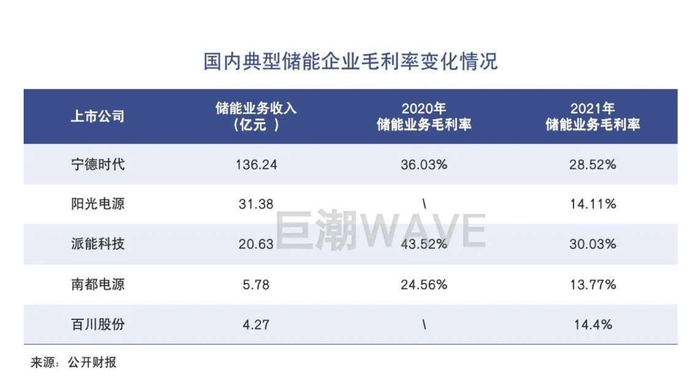

以幾家典型企業為例,2021年國內儲能電池出貨量排第一的寧德時代儲能業務毛利率從2020年的36.03%下降到2021年的28.52%;2021年海外出貨量最高的儲能系統集成商陽光電源的儲能業務毛利率從21.96%下降到14.11%。

02 高鋰價反噬

“碳酸鋰-正極材料-儲能電芯-儲能設備”的鏈條牽一發而動全身。

細究上市公司儲能業務盈利能力下滑的原因,主要源于自去年延續至今的電池原材料價格上漲。除了造成儲能企業成本承壓,還引發了中標項目價格上漲、項目建設被迫延期等一系列負面連鎖反應。

據百川盈孚數據,目前國內電池級碳酸鋰市場主流報價區間在每噸51.4萬~52.0萬元之間,年內漲幅達95%,同比漲幅更是超500%。受此影響,從2021年初到2022年3月,磷酸鐵鋰材料均價由4萬元/噸飆升至16.2萬元/噸,漲幅高達305%。

一套完整的電化學儲能系統一般由電池模組、儲能變流器(PCS)、電池管理系統(BMS)以及能量管理系統(EMS)組成,其中電池模組的成本占比在50%—60%。

因此“碳酸鋰-正極材料-儲能電芯-儲能設備”的鏈條牽一發而動全身,在影響儲能項目整體經濟性和競爭力的同時,也讓夾在中間的儲能企業苦不堪言。

可以看到,具備鋰電池生產能力的儲能企業,比如寧德時代、派能科技、鵬輝能源、南都電源等,直接受到上游原材料漲價的影響,去年的毛利率普遍出現下滑。

而如陽光電源、科華數據、天合光能等不具備鋰電池生產能力的系統集成商則要更加被動。由于主要零部件依靠采購,集成商本身的毛利率就不高,但一面要應對上游鋰電池企業的漲價,一面要應對下游新能源企業的降本需求,兩頭都受到擠壓。

典型的代表如天合光能,其儲能業務今年一季度繼續處于虧損狀態。在5月9日的投資者交流會上,其企業代表表示,“(儲能)原材料漲得比較多,從原來的3萬多漲到接近50萬,包括下游的產品價格也沒有隨著原材料同步漲那么多”,因此“目前來看儲能全年壓力還是比較大的”。

陽光電源方面亦在投資者交流上表示,“正常情況(儲能業務的毛利率)應該有約20%的水平,今年可能有點壓力,因為電芯價格上漲過快。”

在此背景下,儲能企業往往是“增收不增利”,利潤的增長很難趕上營收增長。要么保持市場占有率,放棄部分利潤;要么維持利潤,放棄一些市場份額,這都會在一定程度上影響到資本市場對其業績增長的預期和估值水平。

值得一提的是,新型儲能從應用場景上可以分為電源側、電網側和用戶側,不同的應用場景的商業模式不同,在中外不同市場環境下的盈利能力也有差異。

目前來看,國外的戶用儲能市場是最優質的一塊市場。不同于電源側及電網側儲能嚴格追求投資回報率,用戶側家庭儲能更接近于品牌消費,因而儲能企業可以更好地傳導漲價壓力。例如特斯拉的戶用儲能品牌Powerwall自今年年初以來就多次漲價。

國內企業的代表如派能科技,海外業務占比超過80%且以戶用儲能業務為主,因此其毛利率和凈利率水平雖有下滑,但仍然高于寧德時代、陽光電源等國內市場占比高的玩家。

03 商業模式待跑通

?國內發電側儲能仍未形成有效的商業模式。

與國外戶用儲能市場截然相反,國內發電側儲能可能是利潤空間最小、競爭最為激烈,也是最劣質的一塊市場。

這背后的根本原因在于,國內發電側儲能仍未形成有效的商業模式。天風證券指出,當下時間點,我國的儲能系統無論在發電、電網、用電側均不具備經濟性。但在政策端強制要求發電側配置儲能的情況下,未來我國的儲能市場將主要由發電側來驅動。

目前國內光伏和風電場配備儲能系統的主要收入來源是提供調峰服務,但按照目前的補償標準,電站配備儲能提供調峰服務并不劃算。

據悉,目前儲能電池一度電的儲存成本在0.5~0.6元,如果再加上運行成本和能量損耗,成本要到0.8~0.9元/kWh,但大部分的調峰補償價格都比這個數字要低。因此儲能項目寧愿閑置也不愿意調用來參與調峰。正如《白皮書》指出,“已建儲能項目大多還未形成穩定合理的收益模式”,“強配儲能并網閑置的現象普遍存在”。

在此背景下,雖然國內有20多個省市下發相關文件要求新能源裝機“強配”儲能,但由于沒有穩定合理的收益,導致儲能項目白白投入、只能閑置,電站開發的利潤空間反而被壓縮。

尤其是在光伏、風電平價上網、上游原材料價格同樣上升的情況下,電站開發企業的收益率本身就受到負面影響,勢必會壓縮儲能這種額外成本,追求更低的價格而非儲能系統的品質和耐用性。如陽光電源就在投資者交流會上表示,針對國內強配儲能的要求,“盡量使用二線品牌的電芯。”

這一做法又會進一步造成儲能企業的價格戰,上游原材料的漲價難以有效傳導,只能由儲能企業自身消化吸收。尤其是自身實力較弱的中小企業,如《白皮書》所說“舉步維艱”。

長期來看,儲能商業化的問題得不到有效解決,那么“指標式”上馬儲能項目的現象就會始終存在。這不僅是一種資源的浪費,還會造成下游企業盲目追求儲能的低成本,大打價格戰,一直壓制儲能企業的盈利能力。

不過,在2030年碳達峰目標和強配儲能的政策下,儲能市場規模的增長始終是剛性的、確定性的。一旦市場機制得以理順,這一賽道的盈利空間很有可能在瞬間爆發。這也是眾多儲能企業即使不盈利,也在不斷加大投入的原因之一。

對于國內的儲能企業而言,眼前是一條崎嶇的山路,但未來會是一條越走越寬的大道。上半場比拼的是資金實力和低成本,這需要儲能企業平衡好規模和利潤,做到不掉隊、可持續;

下半場比拼的才是技術和創新。一旦發電側儲能的市場機制理順,下游客戶關心的重點將由成本轉為能效,這需要儲能企業通過技術創新發揮出儲能系統的最大潛力。正如中國化學與物理電源行業協會儲能應用分會秘書長劉勇所說,“建設高效率、低成本、適配度高的儲能電站,是儲能行業追求的共同目標。”